分配金狙いでETFを購入するならどれがいい?人気米国ETF「VOO、VIG、VYM、HDV、SPYD、AGG」についてシミュレーションしてみたら意外な結果に!

FIREを目指している人の中には、高配当株による配当所得を検討している人も多いかと思います。そこで、今人気の米国株ETFの基準価格、分配金、トータルリターンの推移についてシミュレーションしてみました。

シミュレーションに使用したETFのデータについて

今回のシミュレーションに使用したETFとそのデータについては下記になります。

| 概要 | 運用会社 | |

|---|---|---|

| VOO | S&P500指数に連動する投資成果を目指す ETF | バンガード |

| VIG | 10年以上連続して増配の実績を持つ 米国株で構成されたETF | バンガード |

| VYM | 平均以上の配当を出す米国株で 構成されたETF | バンガード |

| HDV | 財務健全性が高く、持続的に平均以上の 配当を支払うことのできる、質の高い 米国企業に投資するETF | ブラックロック |

| SPYD | S&P500指数の採用銘柄のうち配当支払い 上位80銘柄に投資するETF | ステートストリート |

| AGG | 米国の投資適格債券市場のパフォーマンスを 反映するETF | ブラックロック |

| 分配金利回り | 分配金平均増配率 (2011年-2020年) | 株価平均上昇率 (2011年-2020年) | |

| VOO | 1.30% | 15.84% | 12.95% |

| VIG | 1.52% | 7.54% | 11.12% |

| VYM | 2.79% | 8.69% | 8.14% |

| HDV | 3.63% | 8.99% | 5.21% |

| SPYD | 4.86% | 5.21% | 2.40% |

| AGG | 1.84% | -2.15% | 0.78% |

※1 分配金利回り=「直近1年間の分配金合計」/「基準価格」 (2021/9/19時点)

※2 分配金平均増配率は2011年から2020年の増配率から最大値、最小値を除外して1年あたりの平均値を算出

※3 分配金平均増配率、株価平均上昇率はSPYDのみ2016年から2020年の5年で算出

基本的には直近10年間のデータから、分配金平均増配率と株価平均上昇率を算出しシミュレーションのパラメータとして使用しました。ただし、SPYDに関しては設定からまだ日が浅い為、直近5年分のデータからの算出値となります。

シミュレーション結果

各ETF単体に1,000万円を投資した場合についてシミュレーションしました。

基準価格の推移

基準価格の推移についてはVOOが1位、次いでVIGが2位、高配当ETFの中ではVYMが一番良く3位になっています。この結果については予想通りだと思います。

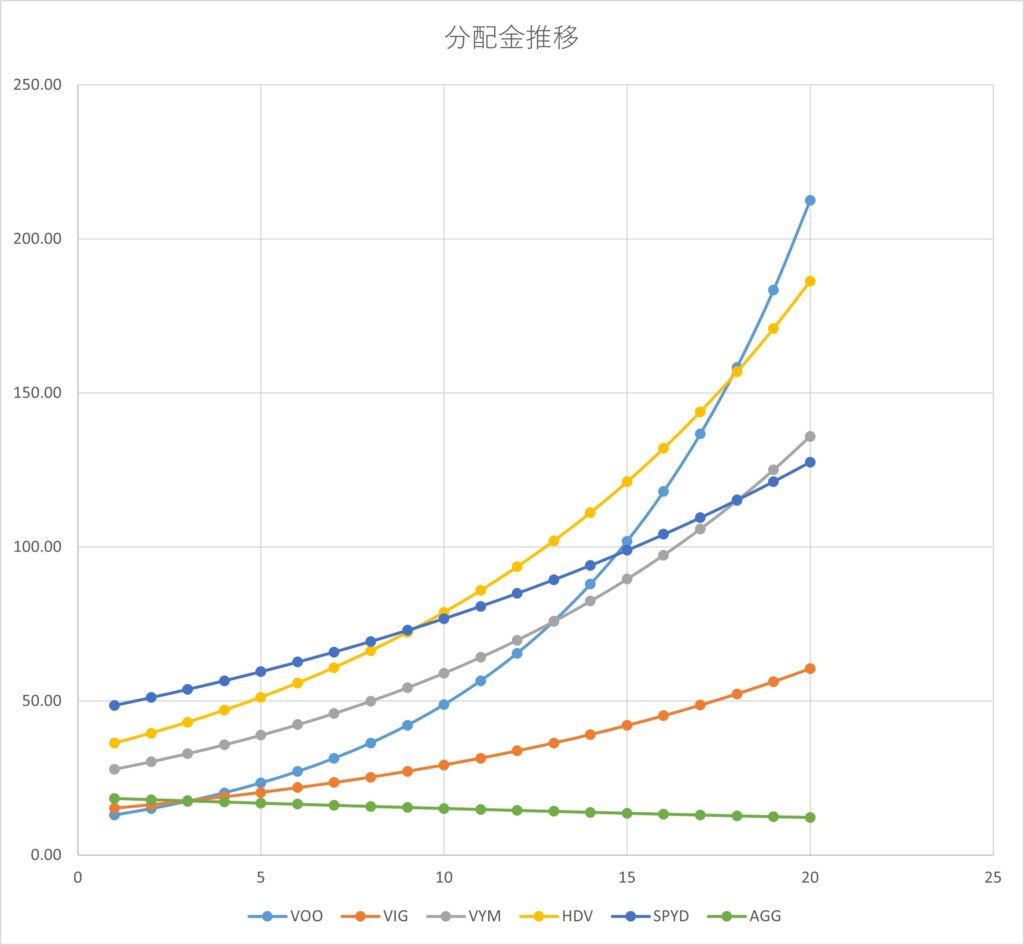

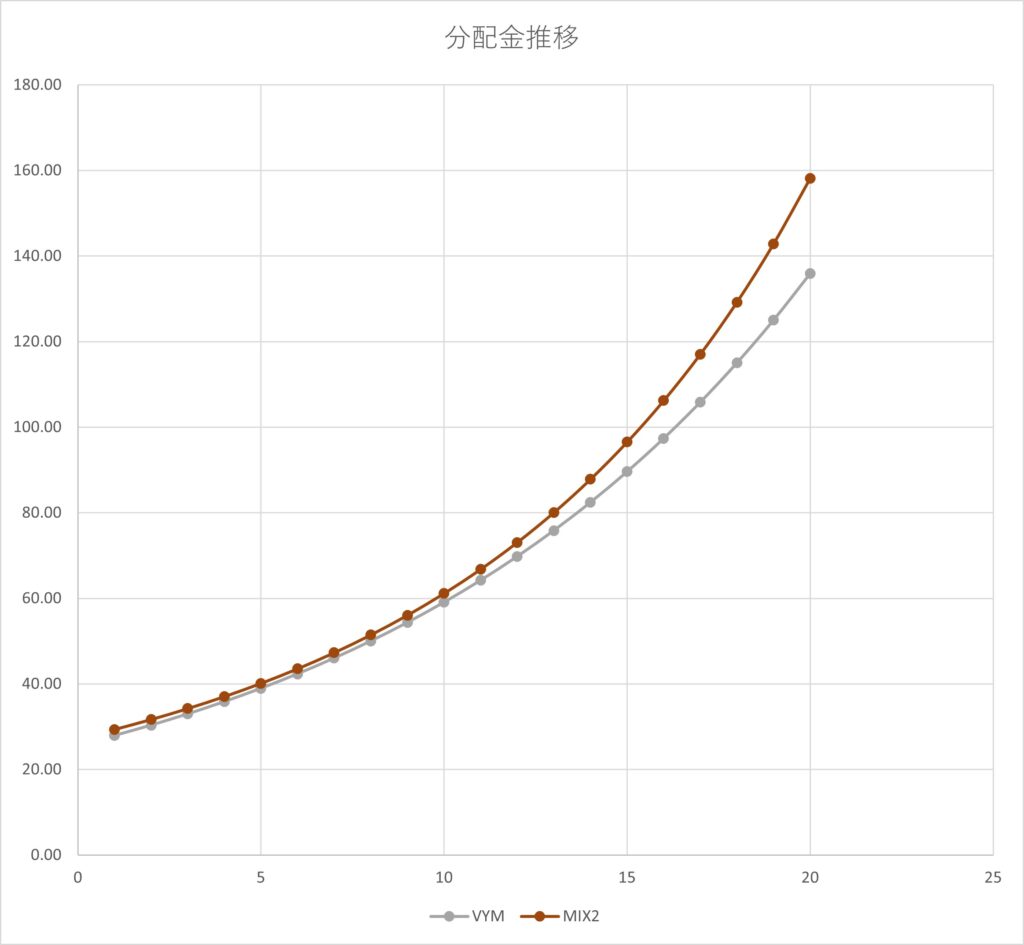

分配金の推移

気になる分配金の推移ですが、最初はSPYDが1位ですが10年くらいからはHDVが逆転して、さらに18年後には驚くことにVOOがHDVを抜かして1位になります。20年後には1位がVOO、2位がHDV、3位がVYMになり、最初は1位であったSPYDは4位になる結果になりました。また、連続増配銘柄のETFであるVIGに関しては思ったよりも分配金が伸びずに5位になりました。

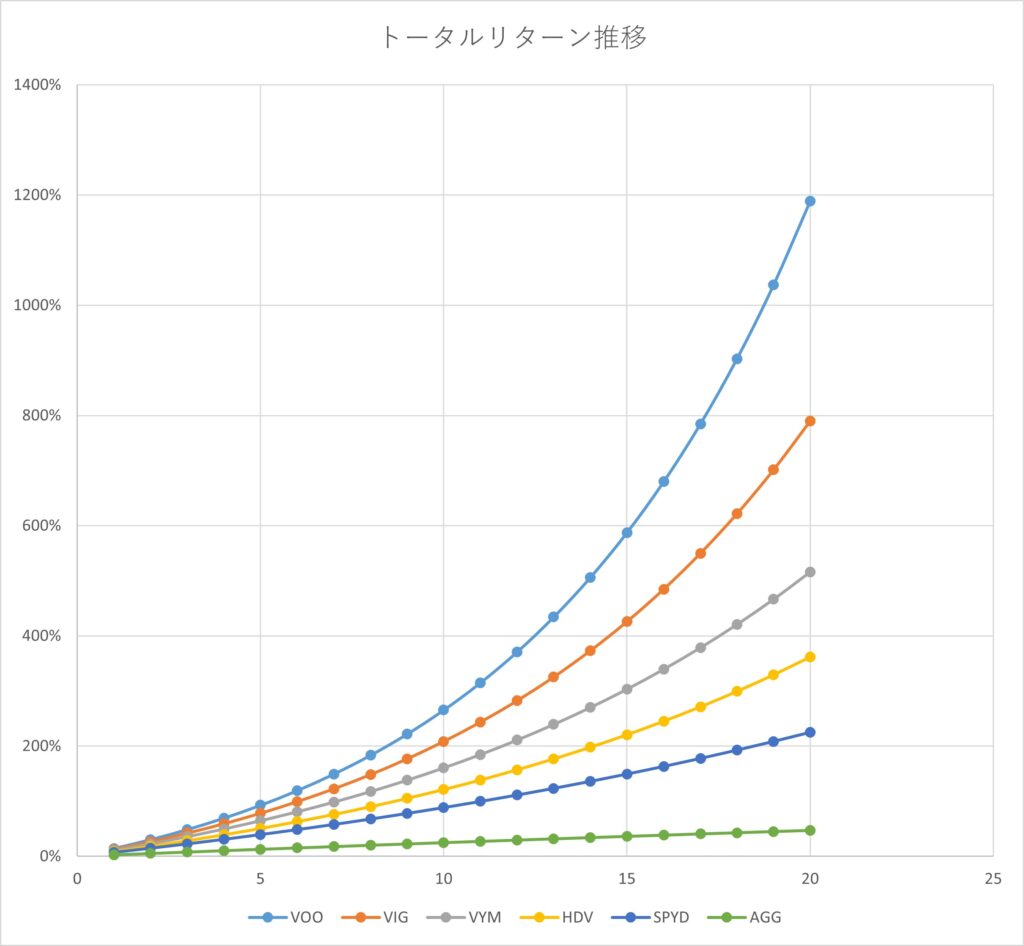

トータルリターンの推移

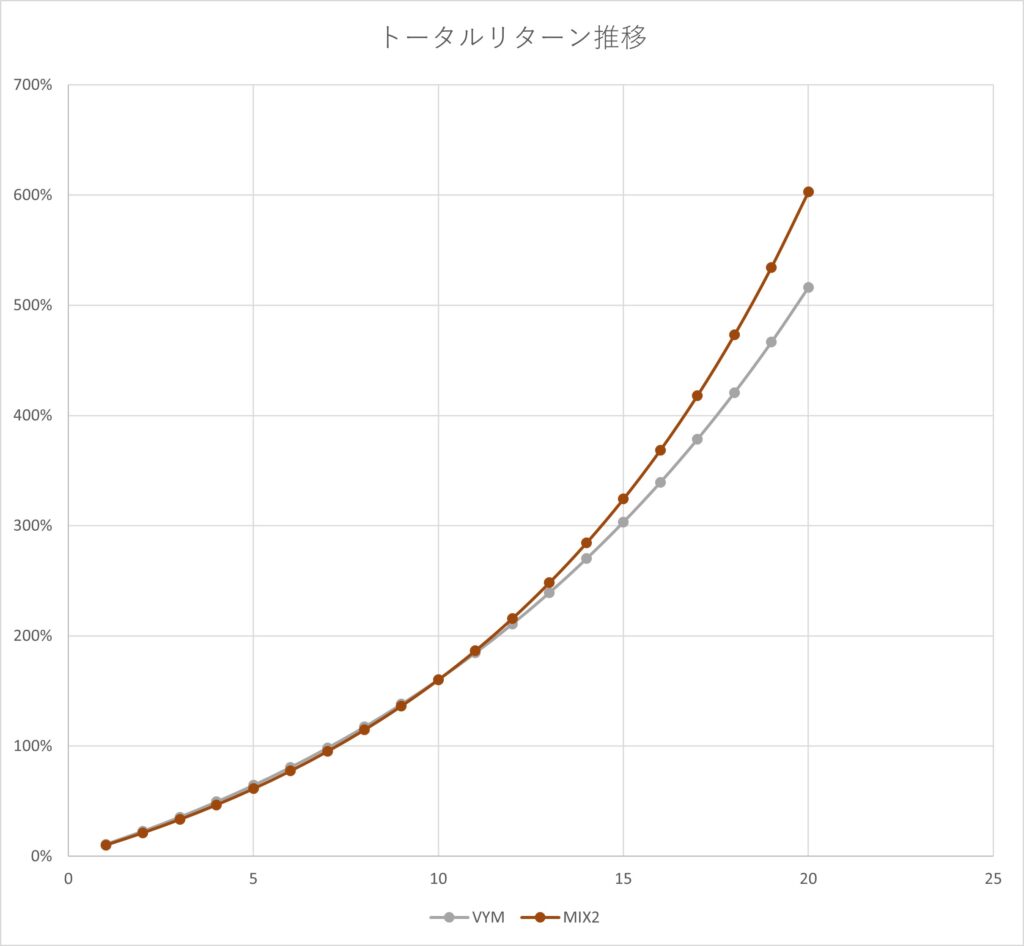

トータルリターンについては1位がVOO、2位がVIG、3位がVYMになりました。

まとめ

トータルリターンでVOOが1位になることは予想できましたが、分配金に関しても長期ではVOOが1位になるという結果は予想外でした。多くの方がVOOに投資しているのにも納得です。高配当ETFに関してはすぐに分配金が欲しいならばSPYD、長期で多くの分配金が欲しいならばHDV、分配金だけでなくトータルリターンも重視するならばVYMという感じでしょうか。私自身はVYMに投資していませんが、バランスの取れた非常に良いETFであると感じました。VIGは分配金に関しては今一つの結果でしたが、トータルリターンはVOOに次いで2位と高く、下落局面に強いETFですので安定感を重視する場合には優秀なETFであると思います。どのETFにも特徴がありますので、目的に応じて自分にあったETFに投資するのが良いのではないでしょうか。

ちなみにSPYDに関してはデータ不足が否めないので、今後の成績によってはシミュレーション結果と大きく変わる可能性があります。

また、今回のシミュレーションのパラメータは米国の経済成長が絶好調であった直近10年間のデータを基にしていますので少し良すぎる結果になっているかもしれませんので参考程度にしてください。

ETFを組み合わせてオリジナルファンドを作ろう

各ETFを組み合わせて自分の目的にあったオリジナルファンドの作成を検討してみました。

各ETFの特徴

今回シミュレーションしたETFの内、VYMを除いた5銘柄で検討することにしました。VYMを除いたのは私が保有していないのと、VYMを上回るパフォーマンスを目指すことを目標としたからです。5銘柄の特徴を簡単に下表にまとめました。

| 下落耐性 | 分配金 | 分配金成長 | 基準価格成長 | |

| VOO | 低 | 低 | 高 | 高 |

| HDV | 中 | 中 | 中 | 中 |

| SPYD | 低 | 高 | 低 | 低 |

| VIG | 中 | 低 | 中 | 高 |

| AGG | 高 | 低 | 低 | 低 |

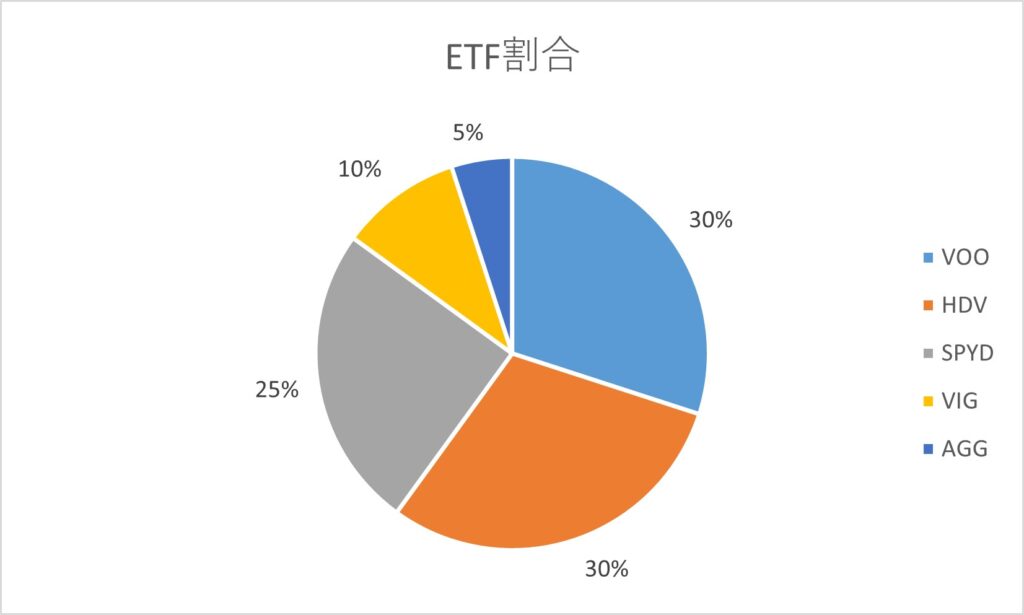

ETFの割合を決定

下記のような割合でオリジナルファンドを組んでみました。

- 初期分配金の確保 SPYD、HDV

- 分配金の成長 VOO、HDV

- トータルリターン VOO、VIG

- 安定性の確保 AGG、VIG、HDV

コンセプトは分配金、トタルリターンともにVYMを上回り、かつある程度の安定性のあるファンドを目指すことです。

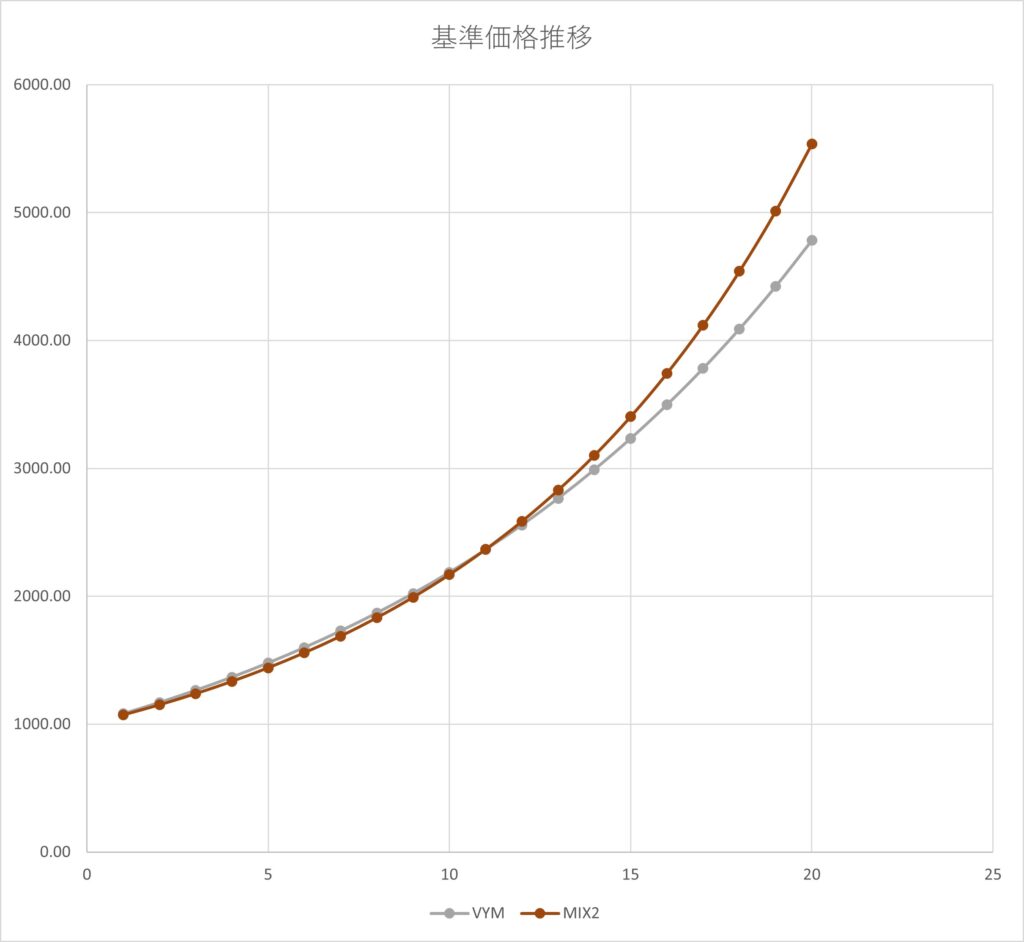

シミュレーション結果

今回組んだオリジナルファンドMIX2をシミュレーションしてVYMと比較しました。

シミュレーションした結果、コンセプト通り、分配金、トタルリターンともにVYMを上回る結果を得ることができました。構成銘柄に下落局面に強いAGG、VIGを含めていますので、下落時の耐性についてもある程度期待できるのではと思っています。

まとめ

人気の米国ETFでオリジナルファンドを組んでシミュレーションしてみましたがいかがでしたでしょうか。「これってVYMでよくね?」という声が聞こえてきそうですが、自分で試行錯誤しながらファンドを組むのも株式投資の一つの醍醐味だと思いますので、こういう検討がお好きな方は自分のオリジナルファンドを組んで是非シミュレーションしてみることをお勧めします。もしかしたら意外な気づきがあるかもしれません。

当ブログに掲載されている記事の内容につきましては、正しい情報を提供することに務めてはおりますが確実性を保証していません。サイト内の記載情報を利用することで被った損害等全ての結果につきまして、一切の責任を負いかねますのでご了承ください。各人の投資行動においては、ご自身の判断と責任において慎重に行うようにお願い致します。